DeFi之道丨DeFi链上活动停滞不前,但流动性状况依然健康

尽管Ethereum DeFi的活动停滞不前,但协议的流动性和新产品发布继续推动生态系统向前发展。

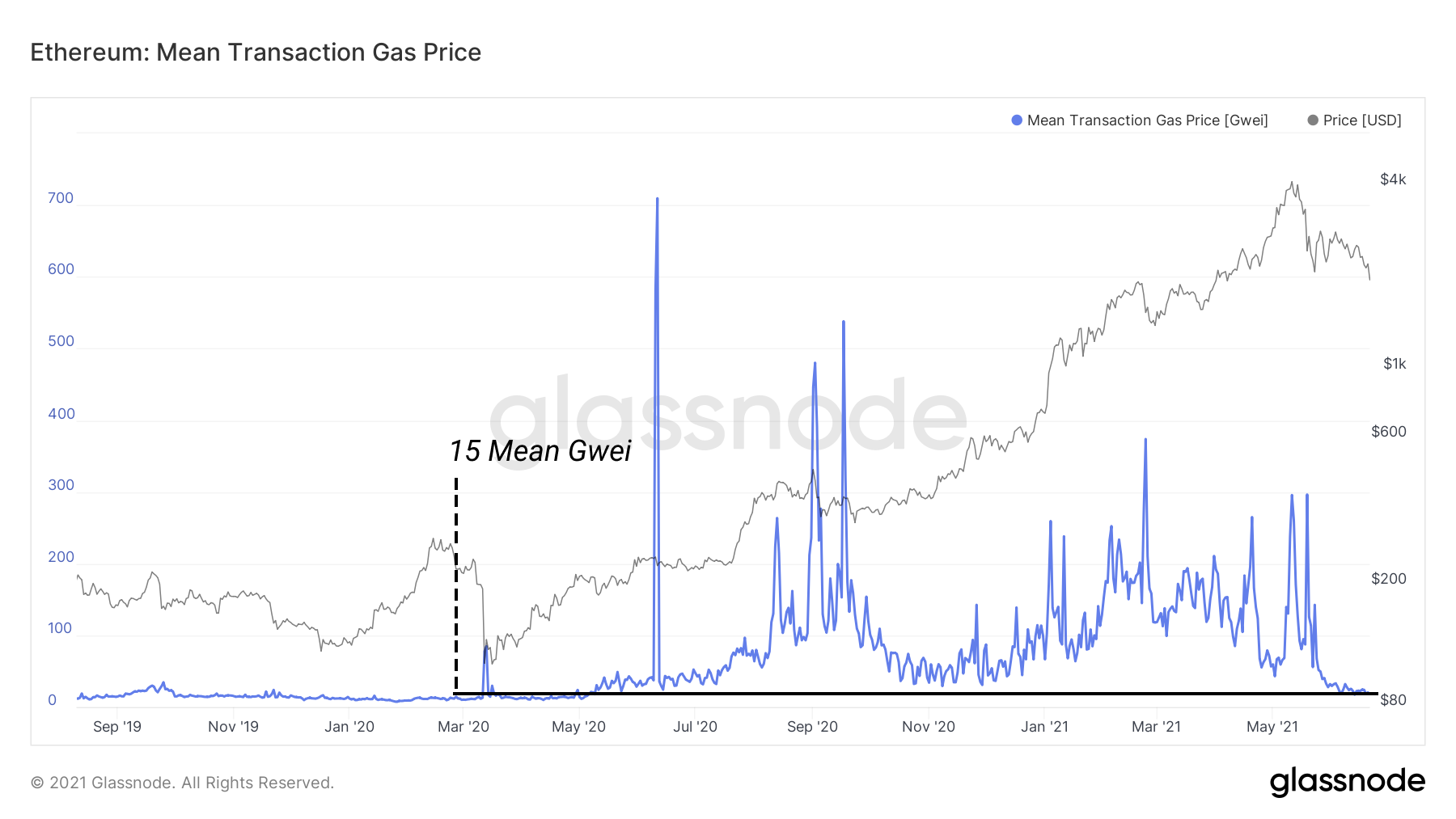

由于DeFi主链上的活动停滞不前,以太坊和DeFi代币价格继续呈现疲软状态。Gas费已经达到了2020年DeFi夏季开始以来的低点。EIP-1559敲响以太坊的大门,伴随着使用代币会有一定规模的烧毁,这使得许多人重新考虑ETH通缩的程度。

在看跌情绪中,链上的流动性仍然很强,因为DeFi核心参与者寻找稳定币的最高收益,积累治理代币并继续持有现货ETH。ETH的长期持有者似乎仍然意志坚定。此外,随着数十个VC资助的项目走到了3-12个月开发周期的终点,更多的产品正在进入市场。

整个行业活动放缓

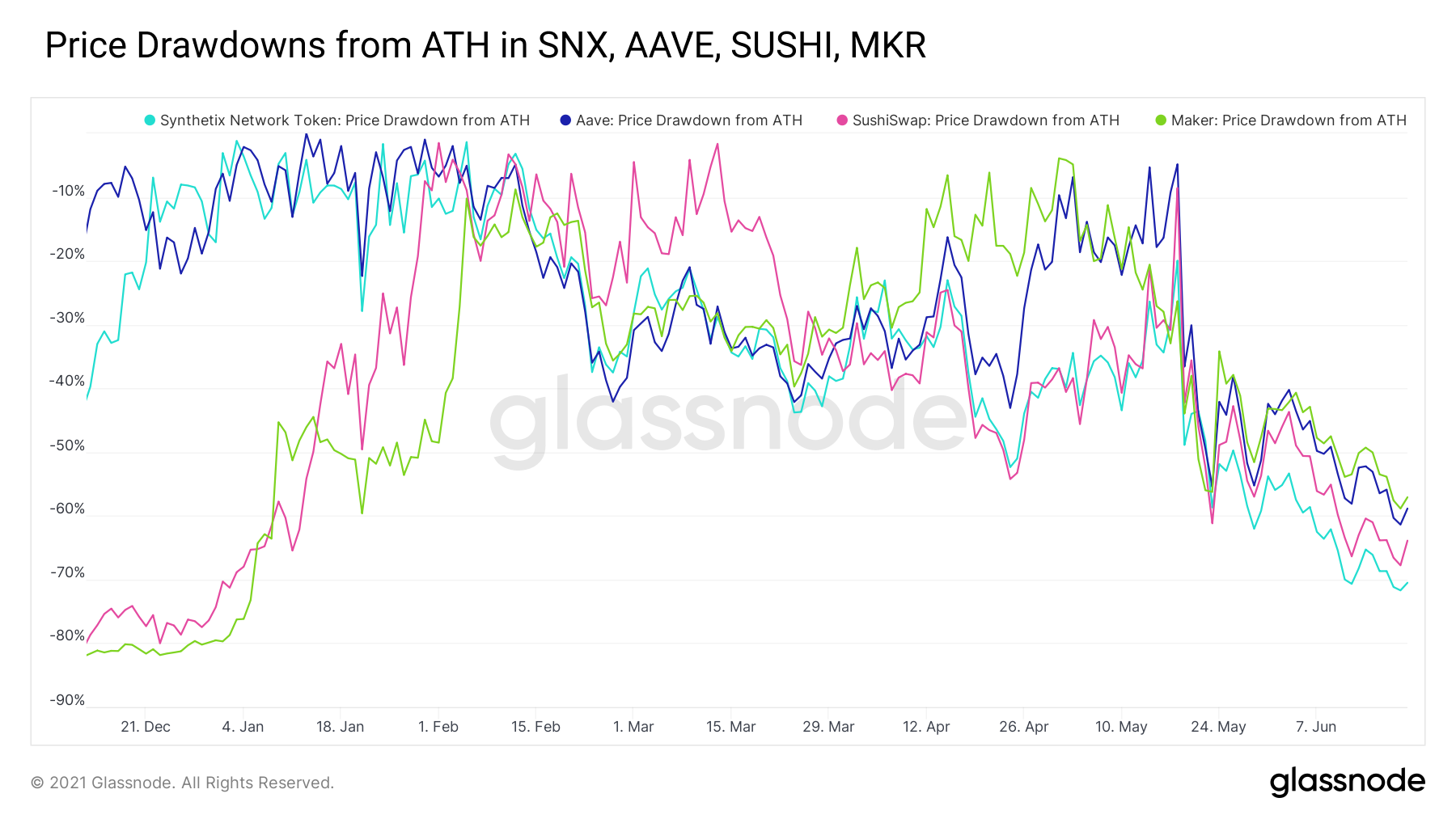

由于参与者在横盘期间大多处于闲置状态,过去指数式增长的活动现在停了下来。在价格波动期间,我们可以看到短暂的活动爆发,但是随着价格稳定,活动很快就放缓。大多数主流治理代币价格的下跌继续加深。

Gas费价格已经恢复到2020年DeFi summer早期的水平,愿意耐心等待的交易员甚至可以在非工作时间支付个位数Gwei的 gas费。

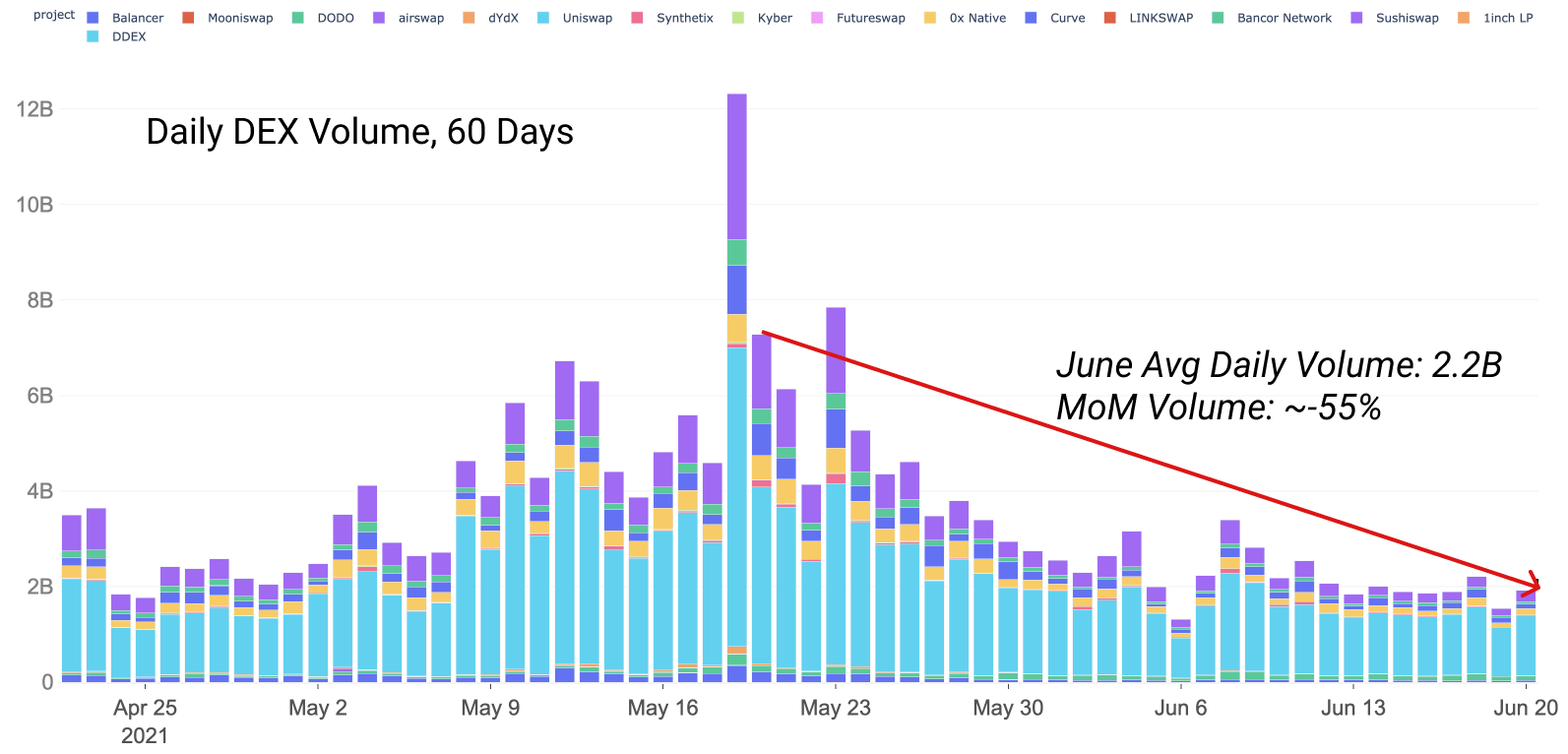

在整个2021年的牛市中,DEX交易量主导了gas的消耗量。即使整个DEX的交易量下降,情况依然如此,Uniswap在区块空间方面的消耗量上一直稳坐第一。尽管交易量下降,但DEX月交易量仍然同比增长5600%以上。日交易量已经稳定在20亿美元的水平上,在(价格)波动剧烈时会出现明显峰值,其余时间基本平稳。

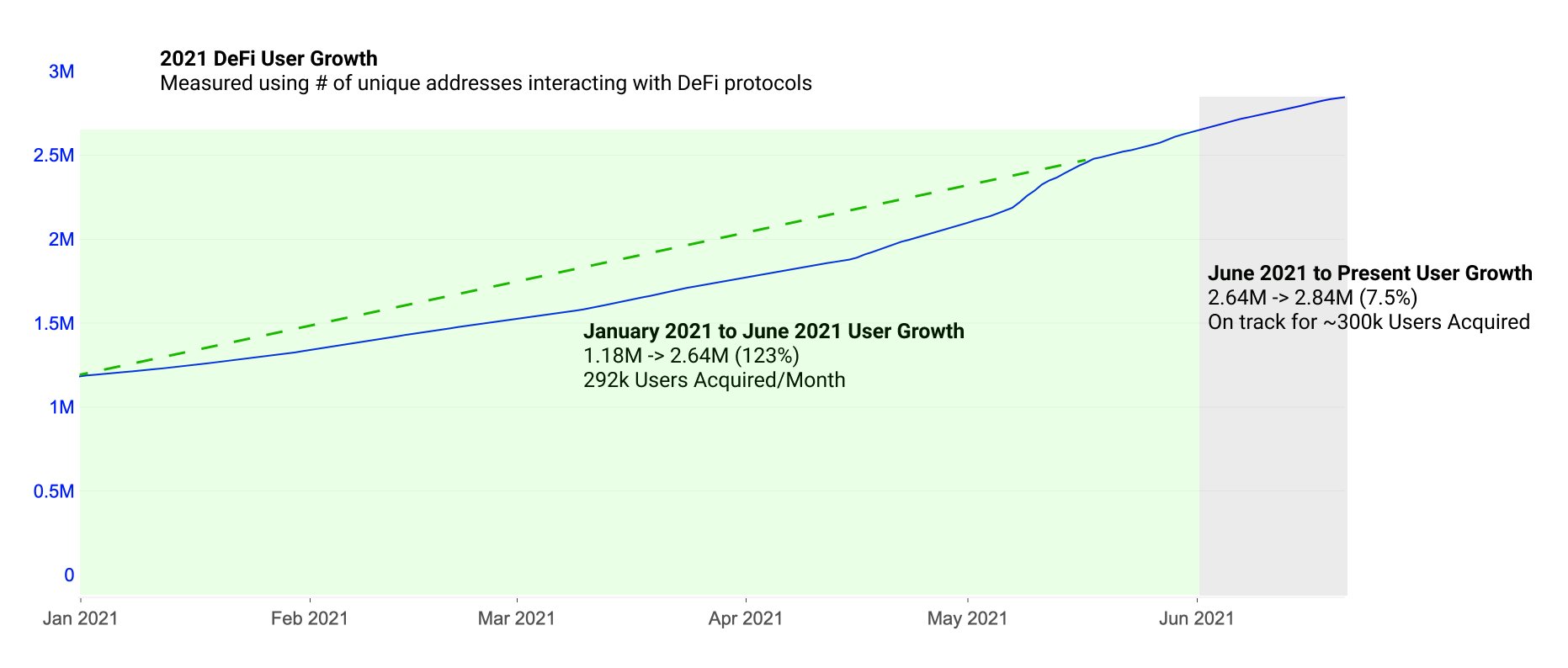

用户增长(地址增长)保持相对稳定,从 4 月份 18% 到 5 月份 25%的增长 ,环比增长略有放缓。6月份,用户增长有望达到约12%。高用户增长对持有者来说可能是一个看涨的指标,因为它是采用(adoption)的关键指标,也是确定是否有边际代币买家的关键指标。虽然按总用户数计算,增长仍然强劲,但按百分比计算的增长(增长率)曲线正在变缓。

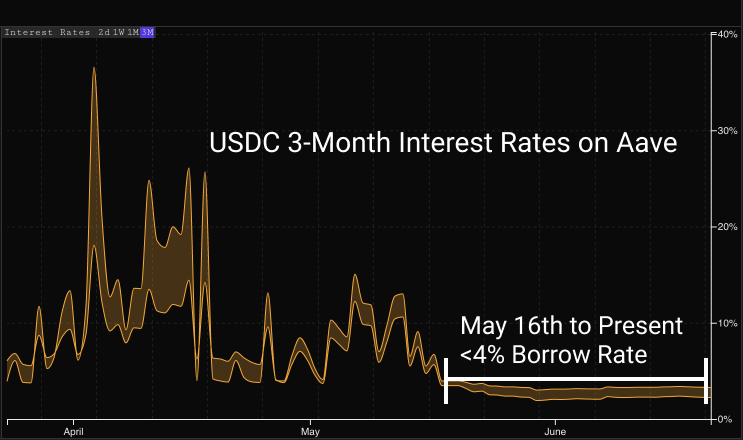

随着对链上杠杆需求的放缓,主流借贷市场的收益率已经开始收缩。在收益率下降的过程中,出现了低波动性利率。这些低利率并不都是坏事,它让以稳定币来挖矿的矿工和卖空者都能获得便宜的借贷资本,这在牛市期间几乎是闻所未闻的。只要流动性保持强劲且借贷需求减少,借贷市场的收益率将继续保持低位。

这反映了利用率和收益率之间的关系,此前在《DeFi现状》的分析中探讨了这个问题。

数据来自Parsec Finance

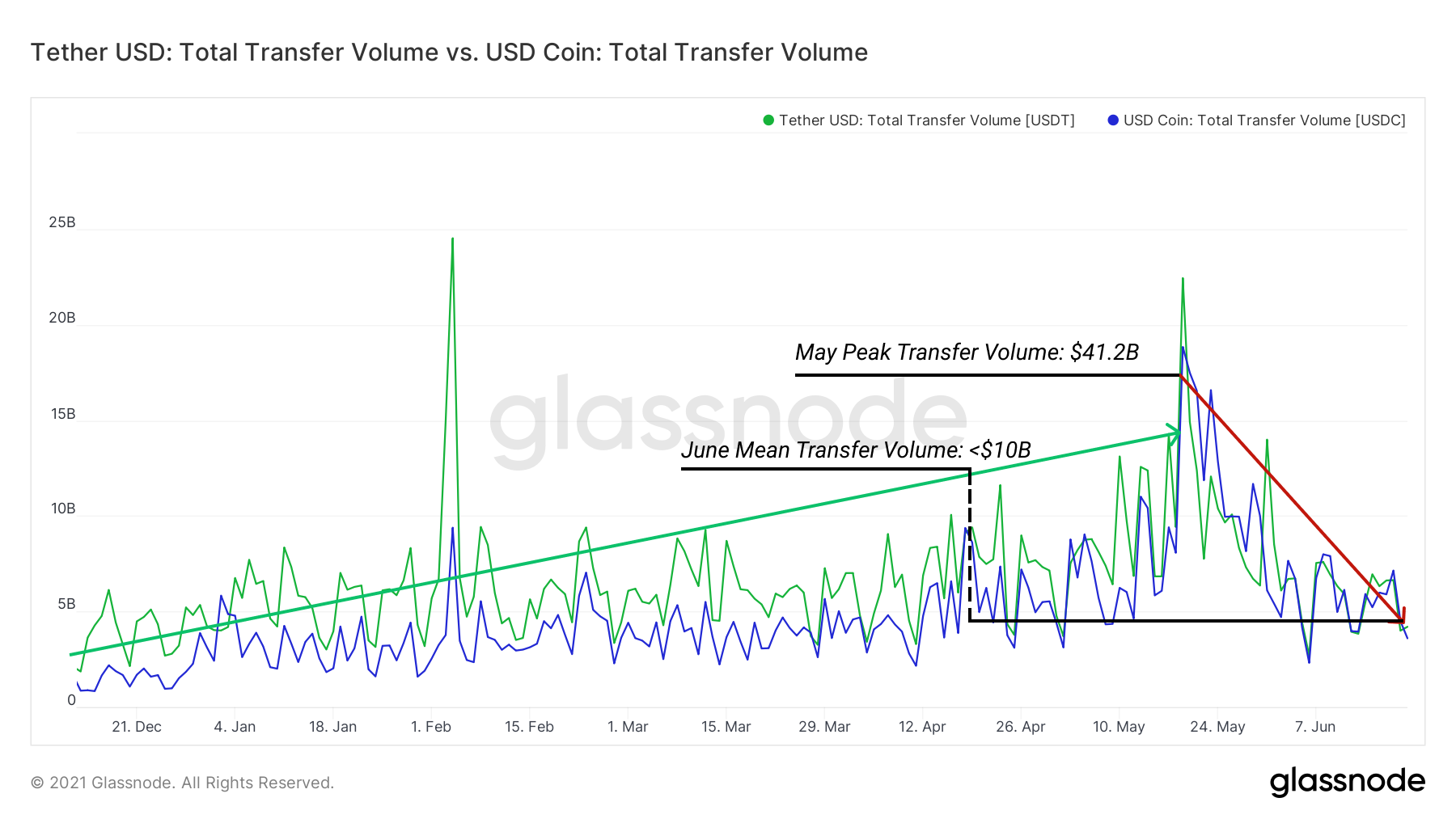

稳定币转账已经结束了长期需求和交易量增长的阶段。USDT转账历来是以太坊gas消耗量排名前十的活动,因为大大小小的持币者都流行使用USDT在交易所之间不用承担价格波动风险地转移资产。

DeFi向前推进

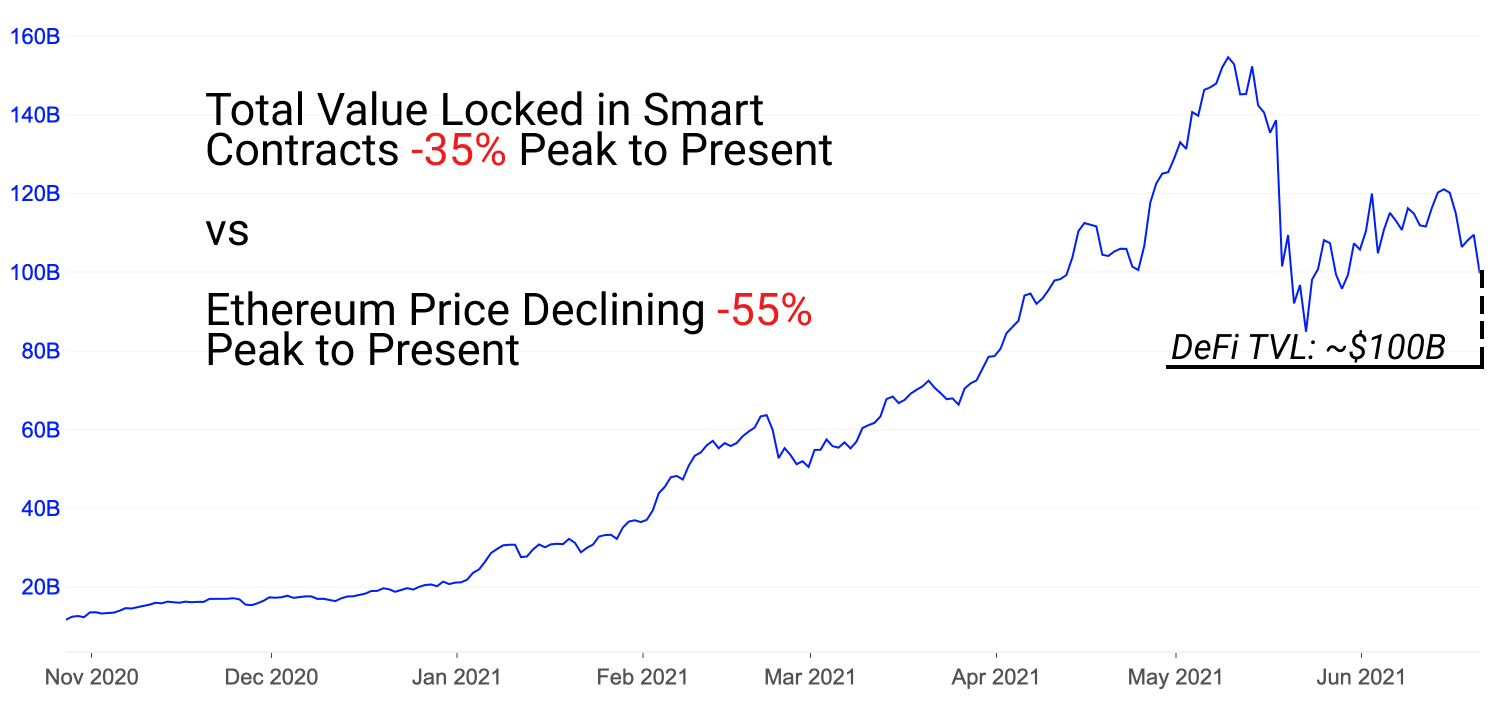

许多人预测,如果熊市到来,流动性将大范围枯竭,无风险收益率将收紧。到目前为止,由于价格超过了总流动性,流动性在调整期间保持强劲。

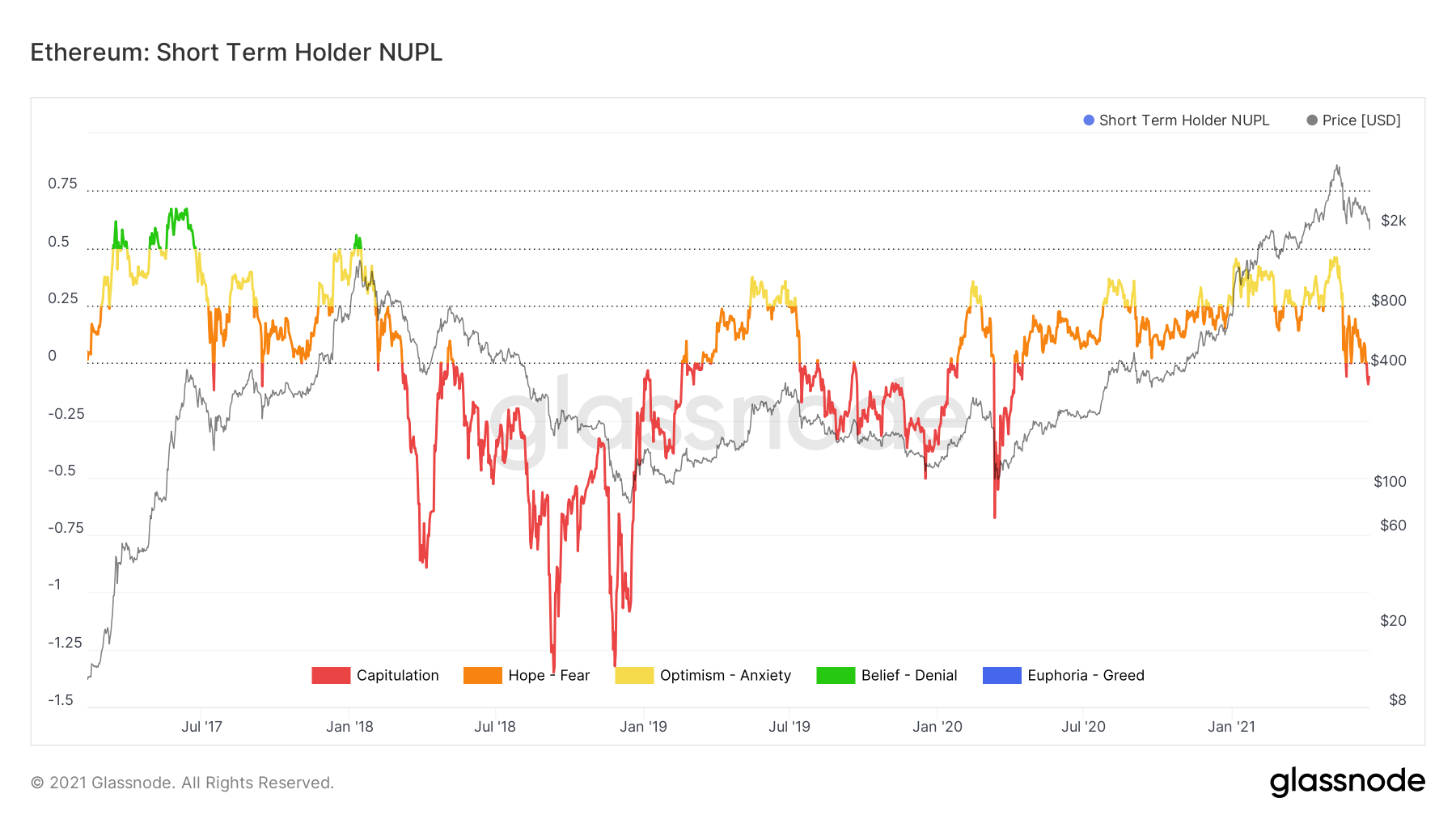

随着未实现的净损益指标进入了投降区,短期ETH持有者(<155天币不动)目前正看着他们未实现的收益蒸发。最近购买ETH的持有者看着账面收益变成了账面损失。在未实现收益几乎达到市值的46%之后,短期持有者现在持有的账面损失总额为市值的-25%。

鉴于这种STH-NUPL(注:STH即short term holder,短期持有者;UNPL即net unrealized profit and loss,未实现的净损益)下降的幅度,我们可以得出结论,在从2.2k美元涨到ATH过程中所购买的大量ETH,现在都在水下(处于亏损状态)。这些投资者可能在价格反弹到他们的成本价(STH-NUPL=0)时清算掉。反之,如果(看涨)信念仍然很强,他们很可能接下来继续持有,无视波动。

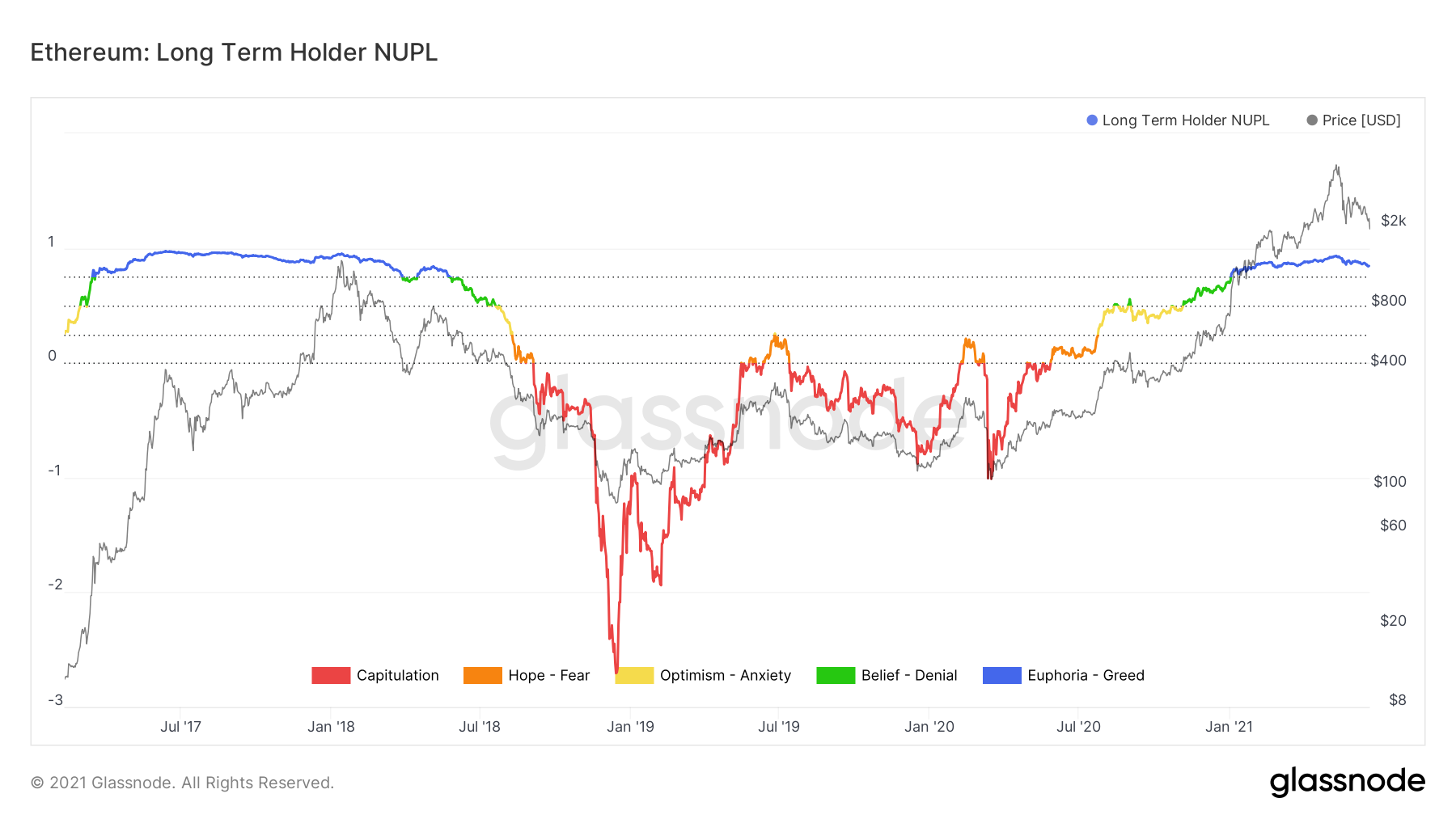

长期持有者(大于155天币不动)仍然保持盈利状态,持有相当于市值80%左右的账面收益。LTH-NUPL保持平稳,因为大多数长期持有者仍然盈利,但如果市场继续下跌,他们将看到其未实现的收益下降。注意2018年1月的反弹,随后是最终的走低,因为持有者看着他们的账面收益消失而变得疲惫。

目前,长期持有者仍然盈利,这凸显2020/2021年的ETH的上涨走势的确惊人,令人印象深刻。如果市场出现下跌趋势,这些持有者的信念将受到考验。

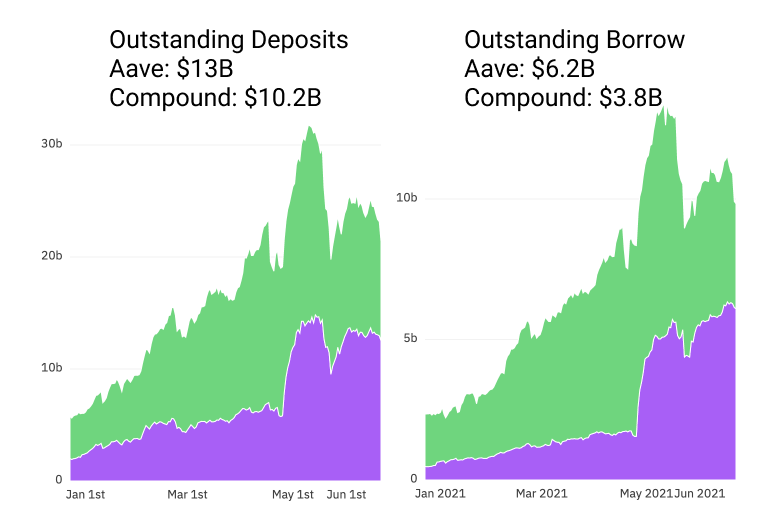

与以前价格走低的时期不同,这些长期持有者中的许多人,现在可以在DeFi中部署他们的资产。ETH被广泛存放在Aave和Compound等借贷协议中,目前它在Aave和Compound中看到了超过40亿美元的未偿还贷款。

这些协议让他们可以用存入的ETH借出稳定币,然后用稳定币来获得有吸引力的风险收益或进行代币投机。持有者可以积累治理代币,增加他们的稳定币余额,或大举买入,同时保持他们作为长期贷款人对ETH的敞口。Aave和Compound的存款和借款仍然强劲。

数据来自Dune Analytics

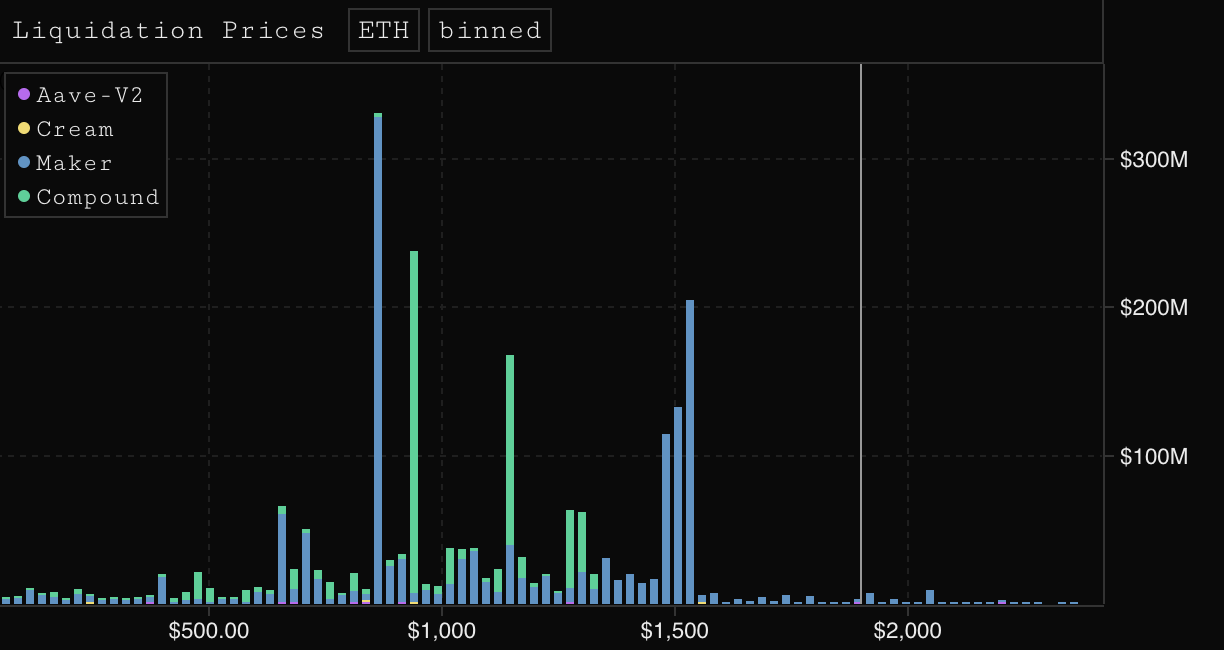

随着我们进入进一步的波动,观察大型借款人的清算水平很有意思。其中许多是自动头寸,当健康因素达到危险水平时将会关闭。当价格达到清算水平时,额外的抵押品、平仓或容忍清算都会出现在借款人的菜单上。例如,下图是关于ETH贷款人清算水平的视图(按清算价格水平分类);请注意1500美元水平的大型Maker头寸和1000美元的大型Compound头寸。

数据来自Parsec Finance

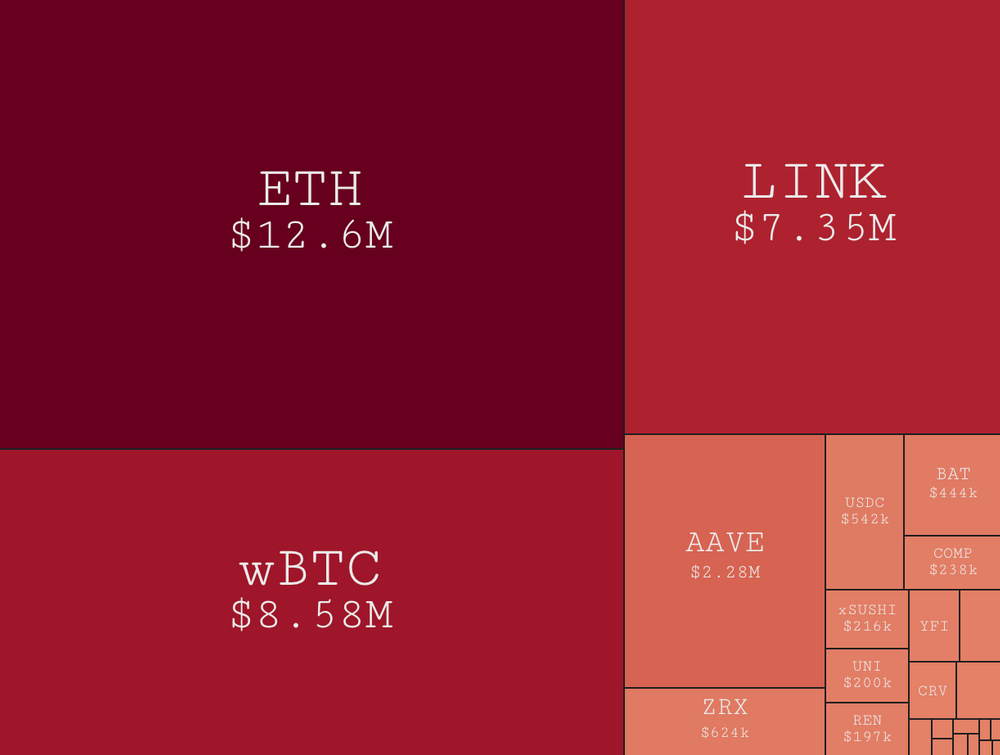

看看哪些资产的清算率最高也很有意思,以最近一周的LINK清算为例。

数据来自Parsec Finance

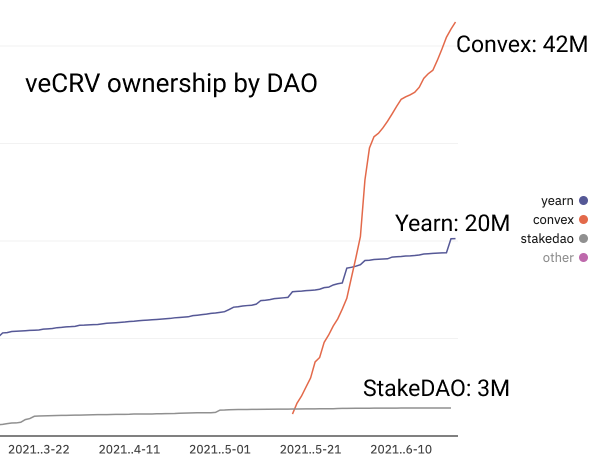

在经济下滑时,稳定币矿工的获利情况依然健康。在 Curve Finance 生态系统中,随着 Yearn、Convex Finance 和 Stake DAO 争夺存款主导地位,竞争开始了。Curve协议拥有的 veCRV 让我们了解每个协议用来提高用户奖励所购买和锁定的代币数量。

三个协议的收益率都保持强劲,每个协议都提供了具有卓越回报的资金池。Convex已经在许多稳定币中占据了稳定币池领先地位,Yearn仍然是其他资金池的领导者。StakeDAO目前仅在EURS上占据领先地位,为领先的欧元稳定币提供最高收益率。10-30%以上的稳定币收益率在三个平台上都能找到。

结语

从ATH到现在,大多数治理代币都经历了-60%以上的跌幅,整个DeFi领域的新活动和现有活动的增长都受到了打击。虽然链上活动不再环比增加,但同比增长仍然巨大。

DeFi参与者现在期待着无风险的收益耕作机会和更高质量的资产,以最佳、安全的方式度过下行波动期。整个生态系统的流动性大多保持健康,长期持有ETH的人仍然意志坚定,他们的许多代币都还放着不动。

发现Alpha

尽管链上活动看跌,但随着3-12个月开发周期的实现,DeFi的创新比以往任何时候都要多。每周都有越来越多的项目启动,越来越多的重大更新推进,改变生态系统的重要事件离我们越来越近。

- Cozy Finance推出了他们的保护性收益产品。Cozy在去年得到大量的炒作后(最初宣布他们的产品正在开发中),很大程度上被遗忘了。Cozy让用户可以进入一个内置有保险的头寸。

- Volmex推出了他们的波动性产品,未来几个月将推出的高级交易产品之一。DeFi不久将推期货、perps、分级(tranches)、利率掉期和其他各种从传统金融移植过来的工具。

- Ribbon Finance增加了一个流动性挖矿项目。Ribbon为他们的治理代币RBN增加了一个流动性挖矿项目。然而,他们设置的存款上限使大多数人无法参与。

- Pendle推出了他们的期货收益率产品。代币化收益率是一个热门话题,因为更多的项目尝试如何在整个空间内扩展收益率产品。

- Rari Capital推出Fuse借贷池,用于Yearn池头寸。Rari与Abracadabra.money(Spell)和其他公司一起,寻求让DeFi用户扩展其头寸的能力。

- OlympusDAO结束了他们的Fohmo2活动。在广泛参与的社区活动中,出现了新的用户界面、主要政策讨论和其他社区主导的活动。

- Alchemix宣布了恢复偿付能力的初步计划。Alchemix正在寻求从“允许存款人提取ETH而不支付alETH”的漏洞中获得alETH的回报。归还ETH的持有者将收到ALCX代币和NFT以示纪念。他们的DAI/alUSD产品仍然不受影响。