孟岩对话曲明:DPO、STO和DeFi将发生叠加效应,DeFi会成为未来ST关键基础设施

[作者按] 2020 年 12 月 22 日,美国证券交易委员会(SEC)宣布批准了纽交所的“直接挂牌过程(Direct Listing Process, DLP)”建议,这一建议亦称为“直接公开发行(Direct Public Offering, DPO)”,更被传为“直接上市”计划。其要点在于将传统IPO流程中承销商这一中介角色抹去,企业上市当日的股票价格将不再由承销商与企业谈判决定,而是完全交由市场决定。数字资产研究院朱嘉明教授评价说:“这是金融史上的大事。SEC 的这一决定,意味着对二级市场的游戏规则开启‘先破后立’程式,‘立’的腹案应该早已拟定。这个急转弯,让新兴市场国家陷入前所未有的被动。”

这一重大变革的发生,正值加密数字资产经历三年以来的又一轮巨大爆发,整个加密资产总值已高达1.1万亿美元,远超 2018 年 1 月的前高。同时,自 2020 年 6 月起开始爆发的去中心化金融(DeFi)市场,也持续高速成长,锁仓总值在 7 个月内增长 33 倍,成为数字经济领域成长最迅猛的一个版块。当然,所有这些事情都与美国大选之后的政治动荡、疫情之中的货币洪水以及监管当局对于数字金融出乎意料的态度转变联系在一起,短时间内令人目不暇给。尽管如此,我们还是需要尽量去尝试理解,并且对它们之间的关系,特别是未来的趋势和可能的影响进行实事求是的分析和预判。

因此我邀请 Magic Circle 创始人曲明先生共同研究及讨论此事。曲明先生是我多年的好友和合作伙伴,也是我所认识的人当中对于 STO 研究最深、实践经验最丰富的中国人,没有之一。同时,他对于传统证券市场也相当熟悉,因此是研讨此问题的理想人选。我们近期正在厦门汇管车 STO 和通证经济项目上合作,因此我约曲总进行了一次长时间而且较为深入的交流,并将文字整理出来,以期与各界交流讨论。

特别鸣谢数字资产研究院朱嘉明教授审读此文,并撰写导语。

数字资产研究院副院长邵青博士对此文进行了审读,我的同事俞跹帮助进行了文字整理,在此一并致谢。

导语

朱嘉明

数字资产研究院学术及技术委员会主席

2020年年末,美国 SEC 宣布批准纽交所“直接公开发行(DPO)”。当天,数字资产研究院内部群里就此事进行了热烈讨论,我认为,这是现代“金融史上的大事”,意味启动全球范围的二级市场新规则“先破后立”。但是,或许因为之后的大事不断,国内外财经界对 DPO 意义的认知和反应,似乎明显迟钝和不够到位。特别需要指出的是,当下金融结构和制度加速转型,少有传统金融专家能够理解因为数字货币兴起,DPO 和 STO,以及与 DeFi 之间存在逻辑和现实的关系。

所以,孟岩和曲明两位的DPO、STO 和 DeFi 的对话,就具有特别的意义。其中,特别值得两位作者的以下四个论述:(1)DPO 与 STO 恰如两个维度,为未来创新企业张开两个既有差异,又存在彼此通道的新空间。(2)去中心化的通证融资,包括“通证避风港”方案,很可能是为了金融制度演进的一种模式。(3)STO 和 DeFi 具有互补性,彼此的结合有助于彼此的成熟与发展。(4)因为传统金融业态和数字金融的相互渗透,全球证券监管思想和体制面临前所未有的变革。

在可以预见的未来,DPO、STO 和 DeFi 的整体性关系与影响,不仅改变金融基础结构,而且有助于削弱和阻止因为金融、科技、市场、资本一体化所导致的超级寡头垄断。

最后,我相信对于关心数字经济和金融民主化的读者,都会欣赏二位对话的深入浅出的语言,以及对话过程中展现的学术性和思想性,有助于面对和参与愈演愈烈的百年未有之变局。

2020.1.11

1. DPO 的来龙去脉

孟:先问是什么。根据我的研究,DPO 这件提法并不新鲜,在美国早有人将 IPO 与 DPO 列为企业上市融资的两个途径。这两个模式的关键差异在于,IPO 需要有承销商(underwriter)介入,而在 DPO 中企业直接挂牌上市,不需要承销商这个角色。关于 DPO 的背景,您了解多少?

曲:其实 DPO 在美国早有应用,但内涵与此次纽交所获批的 DPO 计划大有不同。早前的DPO 只允许企业在交易所交易现有投资者持有的股份,也就是上市后只能卖老股,不能通过 DPO 发行新股。最有名的案例有美国两家科技巨头 Spotify(SPOT.US)和 2019 年的 Slack(WORK.US)DPO。参与此类 DPO 企业的目的多为增加股东所持有股票的流动性,而非募集新资本。所以当时的这种 DPO ,更多的是出于股东利益考虑,对于企业来说吸引力并不大。

而这次 SEC 批准的 DPO 计划允许企业在直接上市过程中发行新股,而不仅仅是将原股东持有的股票流通,也就是允许企业直接向投资者融资。这是一个革命性的突破。其革命性在于改善了IPO 的定价机制。传统 IPO 过程中,投资银行(承销商)一般会和发行人(企业)确定一个价格,企业一般不了解资本市场的购买需求,所以会根据和承销商谈判来确定发行价,而一般这个价格是被承销商人为压低的。企业其实是将股票出售给承销商,从承销商处获得融资。而在上市当日,投资人在交易所购买的股票实际上是承销商所销售的。根据 IPOScoop 数据和路透社的计算,在 2020年,新上市公司股票的价格在交易首日平均上涨了 38%,这意味着中介(承销商)低风险挣了38%,而把风险留给了普通交易者,也同时吃掉很大一块融资企业的收益。

有一个在当时引起很大轰动的真实案例。当当上市后,李国庆在微博上大战大摩女,二人在网络上的唇枪舌剑把长久以来上市企业与承销商之间关于 IPO 定价的矛盾暴露在公众面前,而这绝不仅仅是个例。此次 DPO 计划的通过,意味着跨过企业与公开市场投资者之间的中介 ——承销商,也就消除了发行首日承销商套利的可能性。

孟:我可以理解为消除了企业与市场投资人之间的信息不对称,从而推进市场走向更加有效对吗?

曲:对,值得注意的是,这次 SEC 通过该提案的过程也很艰难,这是为什么呢?因为 DPO 对于老股东不设锁定期,一上来就是全流通。投票最后是三比二通过的。反对者认为 DPO 机制下,企业老股东可能有动机进行欺诈,或是恶意抬高市场价格,而支持者认为只有全流通的市场才能真正实现公平,而在有限供给的情况下,价格更容易受操控,这是不利于投资人公平的。另外,继纽交所之后,同日纳斯达克也提交了类似的 DPO 提案,不同于纽交所的提案经过了半年时间才获批,纳斯达克的提案要求立即生效。

孟:所以您认为纳斯达克的提案会获得通过,对吗?

曲:没错,相比于纽交所,纳斯达克有更多创新公司,DPO 为这些公司提供了一种非常友好的融资方式,对他们很有吸引力。我相信 DPO 是一项极具潜力的金融创新。

孟:很多人听到这个新闻,把 DPO 计划理解为企业上市门槛降低,认为以后美国股市可以“随便上”,实际情况是怎样的?

曲:其实上市标准没有改变,门槛并没有降低。纽约证券交易所已制定了专门针对直接上市的最低上市要求,任何进行直接上市的公司也必须符合纽约证券交易所的上市标准。例如:采用这种方式进入公开市场的公司必须在直接上市中出售至少 1 亿美元的新发行股票,或者新发行和现有股票的公众持股量合计至少达到 2.5 亿美元,此外还有营业收入、利润等要求,这与传统 IPO 并没有多大区别。此外,采取 DPO 也需要经过 SEC 的流程和标准,包括披露经过审计的报告等等。

孟:2019 年数字货币圈里曾经一度很流行所谓的“首次交易所发行”,即 IEO。项目不经 ICO,通证直接在交易所上市,项目方通过二级市场融资。许多人觉得 DPO 就是获得 SEC 批准的 IEO,您怎么看待这一观点?

曲:有相同之处,也有不同之处。先说相同之处,传统 IPO 中,企业募得资金的直接来源是承销商,而 DPO 将募资场所转换到了交易所,募资场所确实与 IEO 相同。但不同之处更多也更重要,DPO 是在监管之下展开的,而且要求至少已经有 400个投资者已经购买了公司股票,监管层需要企业保证融资来源有足够的分散性,表明企业已经被市场广泛接受,从而减少金融欺诈等风险。所以总体而言,将 DPO 与币圈的 IEO 相提并论是不合适的。

2. STO vs. DPO:是敌是友?

孟:我们下面讨论一下 STO 和 DPO 之间的关系。您是 STO 专家。刚开始时,很多人都关注 STO,但 2018-19年 STO 太弱了,交易所门可罗雀,交易量聊胜于无,很多人退出了这个领域。我知道您从2014 年便进入区块链行业,2017 年就将注意力聚焦在 STO 上。这个我觉得没什么了不起,但了不起的是您一直坚持下来,即便在 18、19年也没有撤退,当时是出于什么考虑?为什么相信 STO 有未来?

曲:STO 有着它独特的优势,它是金融民主化必不可少的工具。其潜力完全可以通过 ICO 来印证,而主要解决的方向是:发行合规(防止欺诈和诱导)、交易合规(防止市场操纵),这本质上是为了保护投资者和交易公平。

具体来谈,首先,STO 改变了传统的证券表达方式,可以跑在全球公链上,7x24交易,使其实现跨国、跨交易所的全球范围内流通,这让企业能接触到更广泛的投资者,在更大的市场内进行公平竞争。

其次,相比于传统的证券,ST 的属性更灵活多元,它可以是混合性通证形式,最常见的是兼具证券型通证(security token)和功能性通证(utility token)属性,也是现在 STO 案例中最常见的 ST 形式。传统证券的应用场景是非常有限的,比如证券就无法用于企业生态激励。而 ST 可以用作生态激励,应用于通证经济,这个领域您很有发言权。这是非常有实际应用价值的。

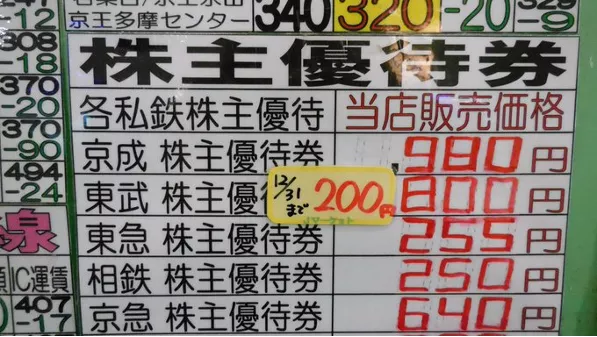

举例来说,在日本,上市公司经常会送给股东一些赠品, 比如买了铁道公司的股票,就能获得免费的乘车券。买了东武的股票(东武是一个很庞大的集团),可以获得晴空塔、集团饭店、东武百货、超市、便利商店等的优惠券。因为各公司的股东优惠都很特别,有的人买股票可能不是为了赚钱,而是为了能享有股东福利。

相关推荐

最新快讯

-

贝莱德BUIDL Fund向某未知地址转移100万枚USDC2024-10-30 20:46:44

-

彭博社预计明年新会计制度将使 MicroStrategy 由亏损转为盈2024-10-30 20:39:46

-

贝莱德ETHA的以太坊持仓市值接近12亿美元2024-10-30 20:31:58

-

Starknet 跨链桥 StarkGate v2.0 Beta 版在主网上线2024-10-30 20:30:01

-

Owlto发布技术白皮书,提出以意图为中心的全链流动性解决方案2024-10-30 20:20:19

-

SUI跌破2美元2024-10-30 20:17:36

-

UNI跌破8美元2024-10-30 20:15:57