深度 | 稳定币2.0:经济基础和风险模型

DeFi 像是在一张白纸上建构全新的金融系统,完全满足了这群聪明人对传统金融体系的意淫,目前来看还表现不错。A fantasy role-playing financial system.稳定币的设计也一样,是一个理性代理人的经济博弈过程,稳定币系统中的不同角色在互动中平衡风险和收益,达到代币币价稳定。

Stablecoins 2.0: Economic Foundations and Risk-based Models

稳定币2.0:经济基础和风险模型

https://arxiv.org/pdf/2006.12388.pdf

稳定币是一种资本化程度最高的加密货币。然而,它们的风险因其设计的不同而有很大的差异,而且通常人们对其了解甚少。我们以风险表征下的经济结构的稳定为基础,寻求稳定的理论基础。首先,我们将现有的经济模型与完全不同的监管系统相匹配。接下来,我们描述了在非共同市场中出现的独特风险,并开发了一个模型框架,将经济学和计算机科学中的现有模型结合起来。我们进一步讨论这个模型框架如何适用于各种加密经济系统,包括跨链协议、抵押贷款和去中心化交易。这些独特的风险产生了尚未回答的研究问题,这些问题将构成未来去中心化金融研究的关键。

1 简介

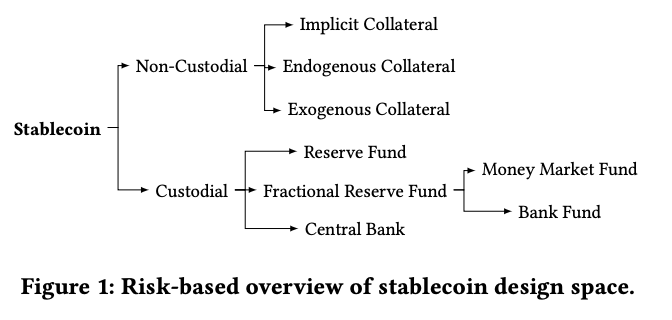

稳定货币是通过经济结构稳定货币的购买力。稳定币有两类:托管的/custodial,需要对第三方的信任;非托管的/non-custodial,用经济机制代替这种第三方信任。主要的托管类实例,如Tether、Binance USD、USDC和TrueUSD的总市值超过100亿美元。而非托管方面,在所谓的去中心化金融(DeFi)协议所锁定的10亿美元价值中,其Maker的稳定币Dai占超过50%。

最近几篇论文和行业报告提供了稳定币的概述[12,17,62,63,71,76]。它们通常根据所使用的抵押品类型、挂钩/锚定的目标和技术机制(例如链上、链下、算法)对稳定币进行分类,并非正式地将稳定币机制与传统货币工具(如利率)联系起来。货币和稳定货币的历史以及稳定货币的制度结构在[51]中有讨论。[1]中讨论了监管视角的稳定币,包括分类、监管漏洞和系统稳定性风险。

在这篇文章中,我们的根本目的是不同的。市场事件表明,即使是价格稳定的稳定币,也会表现出显著的波动性。2020年3月12日,在SARS-COV-2大流行期间,市场波动严重影响了稳定币Dai[55],导致其进入通货紧缩的去杠杆化螺旋,迫使其偏离紧盯的汇率制度。尽管上述论文对现有的稳定币进行了分类了,但没有一项研究是基于风险的模型的分析。在这里,我们试图填补这一空白,为稳定币设计提供可靠的经济理论基础,重点关注财务风险。

首先,我们从经济学和计算机科学的角度对相关的基于风险的模型进行了概述,试图通过仅在必要时扩展模型来避免重复工作。其次,我们借鉴资本结构理论,提出了一些形式化的开放性问题。自始至终,我们假设稳定币系统由经济合理的代理人使用和操作,他们的行为最终决定了这些系统的稳定性和安全性。然而,我们并没有解决本文所述的开放性问题。这项工作建立在[48]中确定的对去中心化稳定币的先前工作的基础上。

我们揭示了风险的五个主要方面。在非托管资产方面:(1)类似去杠杆化过程对类似抵押资产的影响和潜在抵押品类事物的风险(如[48,49]中所讨论的),(2)数据传送和治理风险,(3)挖矿激励的基层风险,以及(4)智能合约编码风险,可以应用形式化验证文献。相比之下,在托管稳定市场中,第一种方法以一种截然不同的方式影响发行人的激励机制,以及(5)审查制度和交易对手风险这一额外的核心风险维度。我们的稳定币机制分类根据这些风险维度分解。图1总结了我们对风险的一些最重要维度的分类。

相关推荐

最新快讯

-

贝莱德BUIDL Fund向某未知地址转移100万枚USDC2024-10-30 20:46:44

-

彭博社预计明年新会计制度将使 MicroStrategy 由亏损转为盈2024-10-30 20:39:46

-

贝莱德ETHA的以太坊持仓市值接近12亿美元2024-10-30 20:31:58

-

Starknet 跨链桥 StarkGate v2.0 Beta 版在主网上线2024-10-30 20:30:01

-

Owlto发布技术白皮书,提出以意图为中心的全链流动性解决方案2024-10-30 20:20:19

-

SUI跌破2美元2024-10-30 20:17:36

-

UNI跌破8美元2024-10-30 20:15:57