读懂最值得关注的 DeFi 2.0 协议:Olympus、Tokemak、Alchemix、Spell 和 Convex

寻找更具资本效率、代币经济模型更加完善的下一代 DeFi 协议。

预计到 2022 年,我们可以看到所谓的「DeFi 2.0」兴起。

作为一个 DeFi 耕作者、Degen、学生和建设者,我发现自己脑海中所构想的 DeFi 未来愿景已经开始实现。在第二波 DeFi 热潮中,出现了许多优秀项目,但「DeFi 2.0」之所以能够到来,主要还是归功于这一领域里的早期开拓者,比如 MakerDAO、Compound、Aave、Uniswap、Sushiswap、以及 yearn.finance。

在上述这些 DeFi 巨头的基础上,下一波新协议呼之欲出,其中最让我意想不到的是 @OlympusDAO,起初我觉得这个算法稳定币协议不会有太大作为,但现实给了我一记响亮的耳光,我真的大错特错了。

发现 Olympus DAO

Olympus DAO 做了一些其他协议此前从来没有做过的事情——他们没有通过流动性提供者(LP)挖矿来为协议吸引流动性,而是利用「协议控制价值」(protocol controlled value)的概念及其创新的绑定机制颠覆了传统 DeFi 流动性模型。

事实上,Olympus DAO 的债券结构设计的非常出色,用户只需设置自己要出售的债券数量和初始价格就能轻松启动,债券价格会根据市场需求进行调整,如果没人购买,价格就会下降,直到有人购买。一旦债券被购买,价格就会上涨,然后当市场需求因为价格上涨减少后,债券价格又开始下降——这种模式最大优势就是能始终确保供应满足需求。

另一方面,Olympus 和 ICO 之间的最大区别在于,资金不会流向 Olympus 团队,而是流向协议自身流动性:当债券随着流动性提供者股票被购买时,Olympus 协议其实变成自己的做市商,既赚取收入又提供了流动性。

坦率地说,我直到几个月前才真正意识到流动性挖矿是一把双刃剑:流动性挖矿对 DeFi 协议的初始增长有利,但对长期可持续性并无益处。同时,我也发现 DeFi 协议除了提供激励之外,似乎也没有其他办法可以吸引流动性——的确,这就是我在认真观察 Olympus DAO 之前的想法。

在好奇心的驱使下,我最近开始尝试对 OHM 代币进行流动性挖矿,看看这个协议到底有什么特别之处,结果发现,解决 DeFi 收益耕作问题的办法其实就是 Olympus 债券。

所以我联系了 Olympus DAO,看看他们是否可以向 Alchemix 提供他们的债券技术。实际上,他们同样看到了其他 DeFi 协议在使用其机制后能够发挥巨大效用。

下面,让我们一起来看看 Olympus Pro 的运行机制。

Olympus Pro 的运行机制

现阶段,如果你已经参与到某个 DeFi 协议的一部分,或者正在考虑启动一个 DeFi 协议,我强烈建议您查看 Olympus Pro (OP)。

流动性挖矿对于早期增长非常有用,但它有点像毒品:一开始感觉很棒,但如果使用它并依赖它的次数越多,情况就越糟。这里的主要问题是,大量「有毒」的流动性会入侵到流动性池中并影响其他参与者,当其他参与者发现这个问题之后,他们其实没有办法做出太大改变,唯一的制胜策略就是随波逐流。Olympus Pro (OP) 解决了这个问题并清理了流动性池上漂浮的「污秽」。

在这个过程中,神奇的事情发生了。我想现在每个人都非常熟悉:当「毒性」消失之后,社区会一起制定战略,过去的流动性挖矿就像是一场「人对人」的竞赛,而现在变成了一场「躺在舒适沙发上」的合作游戏,Olympus 社区就是一个最好的证明。

Olympus Pro (OP) 为使用其服务的任何协议带来了这种魔力,当然,改变流动性挖矿整体趋势可能还需要一段时间,但我确实相信,当流动性提供者进行「钻石手」交易时,Olympus Pro (OP) 能让持有者和交易者对项目更有信心。

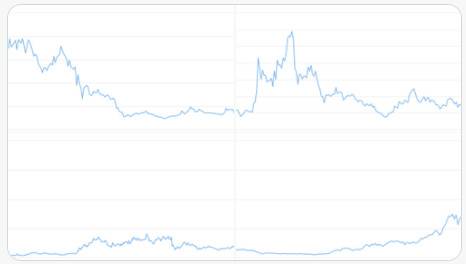

以下是一些具有强大流动性挖矿的 DeFi 协议示例,我隐藏了项目名字,仅保留了流动性挖矿的美元走势(比使用 ETH 更直观),从中可以看出在牛市中你是如何被流动性挖矿所影响。

作为 @AlchemixFi 的一员,我对 Olympus Pro (OP) 感到非常满意。在不到 10 天的时间里,我们已经获得了价值大约 50 万美元的债券,继续这样做的话,将使 $ALCX 更快地控制通胀。

由于我们还在 $alUSD 和 $alETH 市场提供激励,因此后续也将为这些市场提供债券,这将确保我们拥有长期流动性,并使人们在未来几十年依然能对平台充满信心。

所以,如果你参与了一个基于流动性挖矿的 DeFi 协议,那么现在就可以尝试下 Olympus Pro (OP),至少我想不出还有其他能更好利用流动性挖矿资金的解决方案。

Tokemak 的妙处

另一个让我起鸡皮疙瘩的 DeFi 协议是 Tokemak,该协议旨在解决 DeFi 流动性问题,并让流动性租用销量比拥有二池的效率更好。

到目前为止,Tokemak 协议还没有正式推出,所以我们无法 100% 确定它的运作情况,但我对这个协议非常乐观。下面让我解释一下它是如何工作的,以及为什么你的协议应该将其作为下一个选择。

Tokemak 协议的目标是成为一个去中心化做市商。那么,什么是做市商呢?基本上,做市商会在交易所提供流动性,因此其他人可以在低滑点时进行交易并通过点差赚钱。事实上,做市交易并不容易,但那些擅长做市的人却能让自己收益。

一些中心化金融做市商参与了 DEX 市场的套利,可直到现在,我们还没有看到真正的去中心化做市商。 Tokemak 协议拥有大量的 ETH 和 USDC 储备,因此可以在协议中与其他代币进行搭配交易对。

用户将他们的代币质押在 Tokemak 协议上(第一批支持的代币包括 $ALCX、$FXS、$TCR、$OHM 和 $SUSHI),然后就会收到 tToken,该代币可以作为他们的存款收据。作为 tToken 持有人,您有资格赚取 $TOKE 代币以匹配流动性的另一侧。

对于 Tokemak 协议中的流动性提供者来说,该协议既为他们提供了一种提供流动性的方式,同时又最大限度地减少了遭受无常损失(impermanent loss)的风险。不仅如此,Tokemak 协议对 $TOKE 代币的设计也非常棒,下面让我进一步解释下:

当您持有 TOKE 代币时,可以将其抵押在 Tokemak 协议的「反应堆」(reactor)上,委托在某个「反应堆」上的 TOKE 代币数量越多,就越能将可用流动性引导到该代币上。更酷的是,流动性引导者在提供适量流动性后也可以获得激励。

如果流动性高但成交量低,则意味着您分配了过多的流动性,反之亦然。这里有一个诀窍,即让你的流动性和成交量恰到好处,对于这么做的流动性引导者,Tokemak 协议会给予奖励。作为流动性引导者,如果你想最大化自己的回报,就必须以最明智的方法进行流动性分配!

展望未来,我绝对认为 TOKE 代币最大持有者将会是一些去中心化自治组织(DAO),对于这个问题,我后续会在其他主题贴内深入讨论,因为博弈论涉及的东西非常酷,所以需要花费较长时间进行解释。

对于使用流动性挖矿的 DeFi 协议,只需知道使用 Tokemak 协议可以计算每单位流动性的美元价格且比自己允许二池更有效即可。

读懂下一代抵押债仓平台: Alchemix 和 Spell

再来谈谈下一代抵押债仓(CDP)平台。以我完全公正的观点认为,@AlchemixFi 和 @MIM_Spell 将在 CDP 平台发展道路上保持领先位置。如果你之前就曾关注过我并看过我的一些分析,相信已经听说了很多关于 Alchemix 的事情。Alchemix 发明了不可清算的、自我偿还的贷款产品。很酷吧?

Alchemix 的第二版产品将支持多抵押、多策略的资产,现在,人们可以将他们的代币放入收益聚合器中,例如 Yearn、Pickle、Harvest 等协议,Alchemix 将支持这些协议,并将将抵押债务头寸功能扩展到这些协议上。

此外,我们将通过 alBTC 以及 DeFi 中的大量其他资产扩展 Alchemix 的合成产品——我亲切地称之为「Altchemix」——对于在储备金库中使用 Alchemix 的去中心化自治组织来说,未来潜力巨大,我们非常期待 Altchemix 的表现,并希望在 2022 年对 ALCX 代币有更多其他改进。

Convex 神奇之处

最后要谈论的一个 DeFi 协议是 @ConvexFinance,这个协议可以说是站在了 @CurveFinance 肩膀上构建的,而 @CurveFinance 也是我个人最喜欢的 DeFi 协议之一。在我看来,Conve、以及他们的 veCRV 治理代币的设计很棒,也是最有利可图的一个 DeFi 协议。

对于那些还不太了解 Cruve 协议的人,我先做个简单解释,Curve 流动性挖矿完全受曲线计量系统中的流动代币投票控制,而在 Convex 协议中,veCRV 持有者投票支持(LP 挖矿池)指标并对每个指标进行指导。

另一方面,你拥有的 veCRV 代币越多,那么存入流动性池中的代币收益率就会越高。 Convex 协议建立在这个系统之上,他们拥有大量的 veCRV,并准备将 veCRV 扩展到每个人。Convex 协议计划发行自己的 $CVX 代币,该代币本身也会具备一些很棒的功能,最终 Convex 协议将会成为以太坊上放置稳定资产的最佳场所,他们会把一些 $CRV 锁定到 veCRV 中,然后将其余部分分发给用户。

得益于 @AndreCronjeTech 和 @VotiumProtocol 所带来的创新,veCRV 和 CVX 持有者已经变成了强大的流动性引导者,即便人们为了奖励而抛售这些代币,被动收入也足以弥补。

总而言之,下一代协议将使 DeFi 变得更具资本效率,代币经济模式也将更加完善,继而让所有 DeFi 协议都能可持续发展,因此我非常看好本文所提到的这些协议。

最后总结一句:DeFi 2.0 非常棒。